La carte bancaire virtuelle existe depuis près de 20 ans. En France, ce service a été lancé par les banques classiques en 1999, sous le nom d’E-carte bleue. Les premières enseignes avoir lancé une carte bancaire virtuelle sont : la caisse d’épargne, la banque populaire, la banque postale et la Société Générale. Aujourd’hui, la carte bancaire virtuelle est proposée aussi bien parler banques traditionnelles, que les nouveaux acteurs de la FinTech. Ainsi, les noms changent mais le service reste le même. La carte bancaire virtuelle est une carte bancaire à usage unique qui vient en complément des cartes bancaires traditionnelles en plastique. Dans cet article vous proposons de faire le point sur les usages et sur les offres des banques traditionnelles et néo banque.

La carte bancaire virtuelle existe depuis près de 20 ans. En France, ce service a été lancé par les banques classiques en 1999, sous le nom d’E-carte bleue. Les premières enseignes avoir lancé une carte bancaire virtuelle sont : la caisse d’épargne, la banque populaire, la banque postale et la Société Générale. Aujourd’hui, la carte bancaire virtuelle est proposée aussi bien parler banques traditionnelles, que les nouveaux acteurs de la FinTech. Ainsi, les noms changent mais le service reste le même. La carte bancaire virtuelle est une carte bancaire à usage unique qui vient en complément des cartes bancaires traditionnelles en plastique. Dans cet article vous proposons de faire le point sur les usages et sur les offres des banques traditionnelles et néo banque.

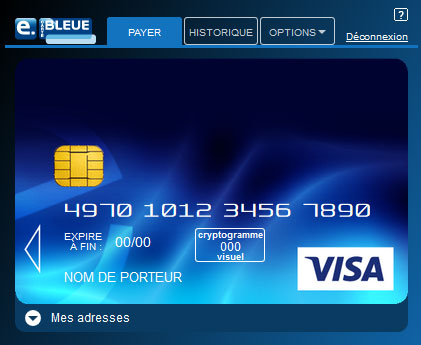

Comme évoqué dans l’introduction, le principe de fonctionnement d’une carte bancaire virtuelle est relativement simple. Puisqu’il s’agit de fournir à la demande du client un numéro de carte bancaire complet comprenant un numéro à usage unique, ainsi qu’une date de fin de validité, et l’indispensable cryptogramme. Tous ces numéros sont différents de la carte bancaire physique du client. En règle générale, une carte bancaire virtuelle a une durée de vie limitée. Celle-ci peut aller de quelques heures jusqu’à sept jours.

L’E-Carte bleue pour plus de sécurité

Ainsi, muni de cette carte bancaire dématérialisée, le client peut effectuer un paiement, une fois celui-ci réalisé la carte bancaire virtuelle ne peut plus être utilisée. Les fonctionnalités ne s’arrêtent pas là, puisque l’utilisateur peut paramétrer différentes fonctionnalités. À savoir la durée de validité, ou le plafond du montant des paiements. Comme vous l’aurez compris l’intérêt d’une carte bancaire virtuelle vise à sécuriser les paiements à distance, que ce soit en ligne ou par téléphone.

Ainsi, muni de cette carte bancaire dématérialisée, le client peut effectuer un paiement, une fois celui-ci réalisé la carte bancaire virtuelle ne peut plus être utilisée. Les fonctionnalités ne s’arrêtent pas là, puisque l’utilisateur peut paramétrer différentes fonctionnalités. À savoir la durée de validité, ou le plafond du montant des paiements. Comme vous l’aurez compris l’intérêt d’une carte bancaire virtuelle vise à sécuriser les paiements à distance, que ce soit en ligne ou par téléphone.

La carte bancaire est le moyen de paiement le plus utilisé pour effectuer des achats en ligne. Pour autant ce n’est pas le plus adapté de paiement. En effet, les risques de fraude sont bien réels, d’autant plus que les informations permettant d’effectuer un paiement sont immuables, ou du moins inchangé jusqu’à la date de fin de validité de la carte bancaire. Dès lors, en fournissant un numéro alternatif à usage unique, la carte virtuelle permet de limiter ce risque.

En France, l’un des promoteurs historiques de la carte bancaire n’est autre que le groupe bancaire breton Arkéa. Ainsi en 2005, celle-ci a lancé sa propre solution carte bleue baptisée Virtualis. Comme l’explique le responsable offre et BackOffice paiements chez Arkéa, Monsieur Hugues Mercier « Virtualis nous a permis de rassurer celles et ceux qui étaient réticents à utiliser leur carte sur internet, par crainte de la fraude. » Les résultats ne se sont pas faits attendre, puisque le nombre de paiements en ligne a littéralement explosé, tandis que la banque bretonne revendique le plus faible taux de fraude sur les paiements en ligne. Cette technologie est aussi utilisée par sa filiale banque en ligne Fortuneo.

Qui propose des cartes virtuelles ?

Un des promoteurs de la carte virtuelle en France s’appelle Arkéa. En 2005, la banque bretonne a développé, en interne, sa propre solution, baptisée Virtualis, à destination des clients de ses enseignes de détail, les Crédits Mutuels de Bretagne, du Sud-Ouest et du Massif Central. Comme l’explique Hugues Mercier, responsable offre et back-office paiements chez Arkéa. Avec des résultats probants : l’usage des paiements en ligne a décollé, et Arkéa revendique le plus faible taux de fraude de la place. Elle est, il faut dire, la seule enseigne à bloquer par défaut les paiements en ligne sur les cartes bancaires qu’elle émet. Pour céder à l’appel du e-commerce, ses clients doivent ainsi soit faire la démarche de faire sauter cette limite, soit utiliser, gratuitement, Virtualis.

Les cartes virtuelles ont-elles un avenir ?

S’il est vrai qu’avec l’explosion du commerce en ligne qui s’est largement démocratisée ces dernières années. Les plates-formes e-commerce ont largement amélioré la sécurité de leurs sites Web et de leurs solutions de paiement en ligne. Avec l’avènement des nouveaux acteurs de la banque 2.0, il est judicieux de se demander si les cartes virtuelles ont un avenir devant elles. En effet, la majorité des néo banques proposent ce type de services. Certains acteurs à la pointe de l’innovation vont même plus loin en articulant leur offre autour d’une carte virtuelle, la carte physique devient alors une option payante.

L’avenir des cartes bancaires virtuelles se jouera vraisemblablement en fonction de la mise en place de nouvelles manières de régler ses achats. L’on pense notamment au paiement via mobile. Ainsi, l’Apple Card qui fera ses débuts officiels cet été au USA, et avant toute une carte virtuelle. Celle-ci devra être installée dans un iPhone, tandis que sa version physique sera disponible en option, afin de permettre à son détenteur d’effectuer des achats dans des points de vente non équipée pour le paiement mobile sans contact.

À l’heure où le e-commerce s’est largement démocratisé, où les plateformes ont amélioré leur sécurité et où les alternatives à la carte bancaire se développent, les cartes virtuelles ont-elles encore un avenir ? Elles font en tout cas partie de l’attirail des services proposés par plusieurs néo-banques. On les retrouve ainsi chez Max (filiale d’Arkéa) ou chez Revolut. Certaines vont même plus loin : Lydia et Yeeld, par exemple, proposent des formules centrées sur la carte virtuelle, où la carte physique en plastique n’est qu’une option payante. « La carte virtuelle est une boîte à outils pour d’autres services de paiement en mobilité », confirme ainsi Hugues Mercier.